Задекларировать доходы за 2022 год физлицам нужно до 31 марта, оплатить налог – до 1 июня

Кампания по декларированию физическими лицами доходов за 2022 год стартует в Беларуси с 1 января 2023 года, сообщили БЕЛТА в Министерстве по налогам и сборам.

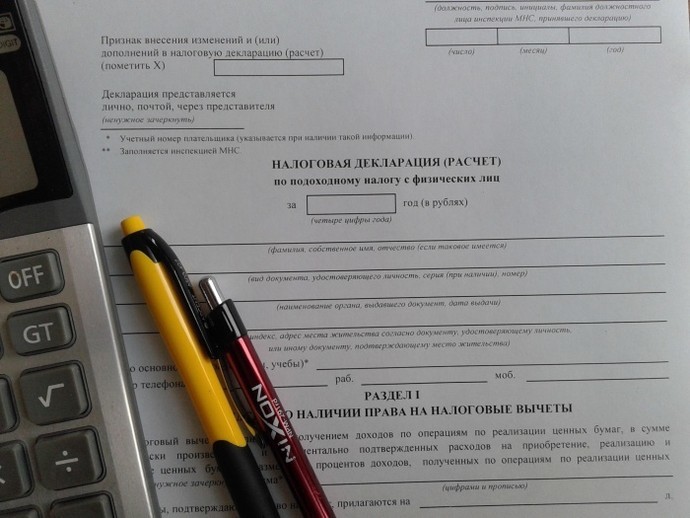

Представить налоговую декларацию (расчет) по подоходному налогу о доходах, полученных в 2022 году, физическим лицам необходимо не позднее 31 марта 2023 года. Сделать это можно путем личного посещения налогового органа, через своего законного или уполномоченного представителя, направить по почте либо передать с помощью программных и технических средств через личный кабинет плательщика.

Отчитаться о доходах необходимо, если в 2022 году физическое лицо, к примеру, продало вторую квартиру в течение пяти лет, второй легковой автомобиль в течение календарного года, получило подарки не от близких родственников в сумме, превышающей Br8078, или получало доходы от источников за пределами Беларуси.

Уплатить подоходный налог, исчисленный на основании представленной налоговой декларации, необходимо не позднее 1 июня 2023 года.

По информации БЕЛТА